Die Vorteile der Umkehrhypothek

Mehr Liquidität

Durch die Umkehrhypothek erhalten Sie für einen fest definierten Zeitraum eine monatliche Zusatzrente, auf Wunsch auch in Kombination mit einer Einmalzahlung.

Geringe Belastungen

Laufende Zinsen und Tilgungen werden erst bei Auszug oder im Erbfall fällig.

Eigentum

Sie bleiben Eigentümer Ihrer Immobilie und tragen weiter sämtliche mit der Immobilie verbundene Kosten.

Haftung

Bei einer Umkehrhypothek haftet einzig und allein Ihre Immobilie für die Kreditschulden. Sie und Ihre Erben sind von allen finanziellen Verpflichtungen freigestellt.

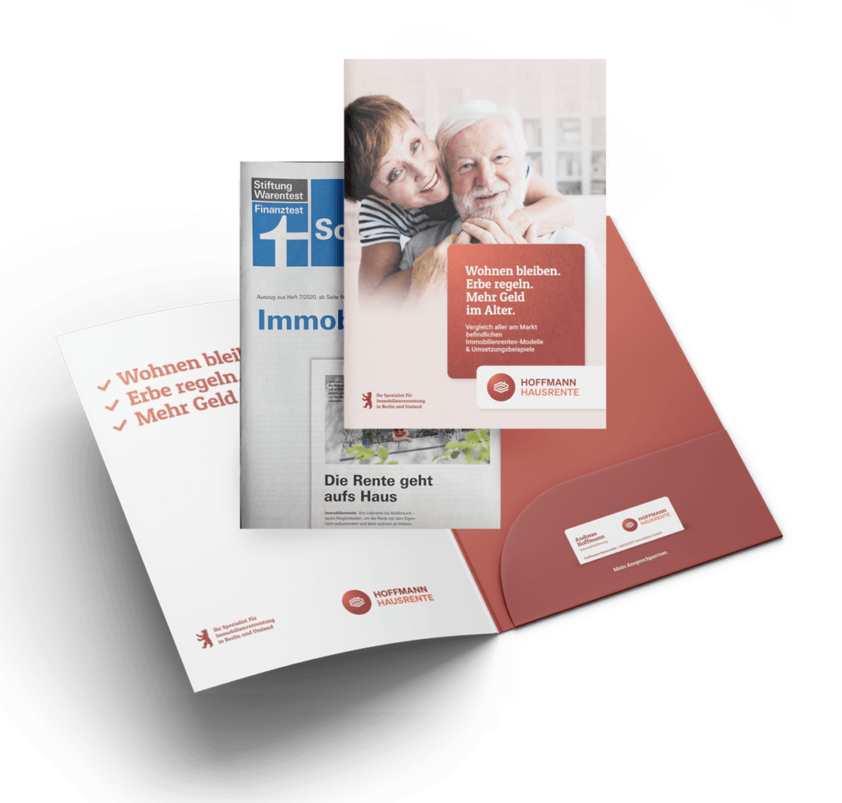

Sichern Sie sich das kostenfreie

Hoffmann-Ratgeberpaket

Umfangreiche Informationen zu den gängigen Modellen der Immobilienrente, aktuelle Rechenbeispiele und das Sonderheft der Stiftung Warentest inklusive. Insgesamt 72 Seiten gebündeltes Wissen – von uns für Sie aufbereitet. Selbstverständlich unverbindlich und kostenlos direkt per Post.

Gratis anfordernBeispiel 01

Damit das Ehepaar die Immobilie weiterhin bewohnen und auch seinen Erben, wenn auch verschuldet, etwas hinterlassen kann, entscheidet es sich für die Umkehrhypothek. Sie vereinbaren eine Rentenlaufzeit von 15 Jahren und erhalten bis zu ihrem 90. Lebensjahr eine monatliche Zusatzrente von € 1.500. Der Beleihungswert laut Gutachten liegt bei € 650.000.

Beispiel 02

Da der Besitzer die Immobilie, wenn auch hoch verschuldet, an seinen Enkel vererben möchte, schließt er eine Umkehrhypothek mit einer Laufzeit von 15 Jahren ab. Bis zu seinem 95. Lebensjahr erhält er eine monatliche Zusatzrente von € 2.000. Der Verkehrswert der Immobilie liegt bei € 500.000.

Voraussetzungen

Für Sie steht im Vordergrund: Sie wollen Eigentümer der Immobilie bleiben und sich die Option offen halten, Ihr Heim, wenn auch verschuldet, später an Ihre Erben übertragen zu können.

Ihre Immobilie wird von Ihnen mindestens zu 50% selbst genutzt.

Die Immobilie befindet sich in Berlin, Potsdam oder im Berliner Umland.

Ihre Immobilie hat einen aktuellen Marktwert von mindestens € 300.000.

Der Bodenrichtwert Ihres Grundstücks liegt bei mindestens € 300.

Sie sind mindestens 65 Jahre, besser 70 Jahre alt.

Ihre Immobilie ist lastenfrei beziehungsweise es besteht die Möglichkeit, eventuelle noch bestehende Darlehensverbindlichkeiten mit dem Auszahlungsbetrag abzulösen. Hierbei müsste die Bereitschaft Ihrer Bank für eine vorzeitige Ablösung des Darlehens im Voraus geklärt werden.

Ihre Immobilie ist nicht denkmalgeschützt und es bestehen keine eingetragenen Rechte Dritter, zum Beispiel Wohnungs- oder Nießbrauchrecht.

Steuerliche Betrachtung

Da es sich bei der Umkehrhypothek um eine reine Kreditzahlung handelt, zahlen Sie dafür keine Steuern.

Die Vorteile

Sie bleiben weiterhin Eigentümer und Ihre Erben können ggfs. aus einer eventuell positiven Wertentwicklung Ihrer Immobilie finanziellen Nutzen ziehen.

Zu berücksichtigen

Nachteilhaft ist, dass die Höhe des für Sie verfügbaren Kapitals deutlich geringer ist als bei den Verrentungsmodellen A, B, D und E.